مقالهی «چالشهای تامین سرمایه در استارتاپها» در شماره ۳۱، زمستان فصلنامه همشهری اقتصاد منتشر شده است.

متن این مقاله را اینجا بازنشر میدهم.

استارتاپها نوعی از شرکتهای نوپا هستند که به سرعت رشد میکنند، ولی در ابتدای کار با عدم قطعیت بسیار دستوپنجه نرم میکنند به گونهای که در آغاز حتی در مورد اینکه مشتریشان کیست، چه محصولی میخواهند تولید کنند و اینکه چگونه پول در میآورند سردرگم هستند.

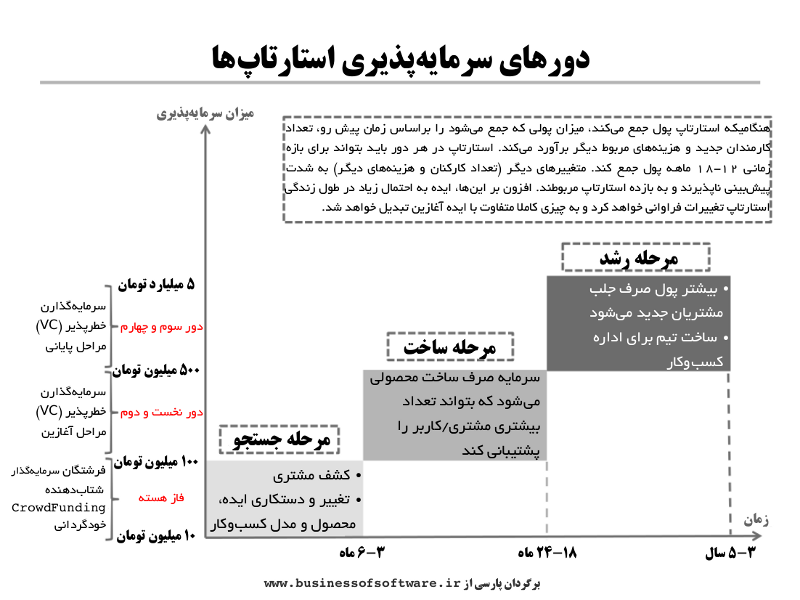

گرچه رشد سریع و نوید بازگشت سرمایه چندصد درصدی از یکسو استارتاپها را برای سرمایهگذاری جذاب میکند، از دیگر سو این عدم قطعیت و پیچیدگی، سرمایهگذاری در استارتاپها را سخت میکند و نیاز به شناختی دقیق از ماهیت و چگونگی کارکرد استارتاپها را الزامی میکند از این رو بسیاری از سرمایهگذاران معمولی به این حوزه ورود نمیکنند و این صنعت مکانیزمهای سرمایهگذاری خاص خود را دارد. استارتاپها در مراحل مختلف از عمر خود از هرکدام از اینها استفاده میکنند.

خودگردانی (Bootstrapping): امروزه کمتر سرمایهگذاری روی استارپهایی که در مرحله ایده قرار دارند سرمایهگذاری میکند چرا که کمتر ایدهای است که به تنهایی ارزش داشته باشد. بنیانگذاران استارتاپها باید در این مرحله خود ایدهشان را اعتبارسنجی کرده و بررسی کنند که آیا این ایده مسالهای جدی را که مشتریان برایش اهمیت قایل میشوند را حل میکند یا اینکه اصلا آن مساله ارزش حل کردن ندارد. بزرگترین چالش بنیانگذاران این است که عاشق ایده خود میشوند و همین مانع میشود بهدرستی آنرا بررسی کنند. البته بعضی از دورههای پیش شتابدهی راهنمایی لازم برای رسیدن به این مرحله را برای استارتاپها فراهم میکنند.

پس از یافتن مسالهای که ارزش حل کردن دارد یا اصطلاحا رسیدن به «همخوانی مساله/راهحل» و ساختن نمونه اولیه، استارتاپها چند گزینه پیش روی خود دارند. گرچه علاوه بر اینها حیاتیترین نقش کارآفرینان ساختی تیمی است که مکمل هم هستند و میتوانند استارتاپ را به پیش برانند.

فرشتگان سرمایهگذار (Angel Investors): فرشتگان سرمایهگذار معمولا خود کارآفرینانی هستند که از فروش و یا به بورس رفتن استارتاپ خود ثروتمند شدهاند و با توجه به شناخت خیلی خوبی که از حوزه فناوری دارند مایلند سرمایه خود را به این سمت بکشانند. چالش بزرگ کنونی این است که با توجه جوان بودن حوزه کارآفرینی فناوری و استارتاپها، تعداد خیلی کمی فرشته سرمایهگذار وجود دارند و برخی از آنها حتی از صنایع غیر فناور وارد این حوزه شدهاند. برخی دیگر نیز ترجیح میدهند در مراحل بعدتر (مثلا بعد از شتابدهندهها) سرمایهگذاری کنند.

شتابدهندهها (Accelerators): شتابدهندهها معمولا نقش بسیار مهمی در اکوسیستم استارتاپی شهرها دارند. همینطور که از نامشان پیداست وظیفه آنها شتابدادن به فرآیند موفقیت (یا گاه شکست) استارتاپ است. شتابدهندهها معمولا استارتاپهای رسیده به «همخوانی مساله/راهحل» را پذیرش کرده و تلاش میکنند که آنها را به مهمترین نقطه عمر استارتاپها یعنی «همخوانی محصول/بازار» برسانند و آن جایی است که بازار به شکل جدی شروع به واکنش خیلی خوب و زیاد به محصول آنها میکنند و این همانجایی است که رشد زیاد استارتاپها شروع میشود. این نقطه از آن رو حیاتی است که درصد بالای از استارتاپها به آن نمیرسند که این البته بخشی جداییناپذیر از ماهیت کسبوکار استارتاپهاست.

شتابدهندهها معمولا سرمایهای اندک (اصطلاحا Pre-Seed)، در برخی موارد فضای کاری و مهمتر از همه آموزش و مربیگری را برای استارتاپها فراهم میکنند. خوشبختانه در حال حاضر حداقل ۷ شتابدهنده در کشور در حال فعالیت هستند و روزبهروز بر تعداد آنها افزوده میشود. بزرگترین چالش شتابدهندهها نبود شبکهمربیان کارآزموده و باتجربه است که یکی از دلایل آن، جوان بودن اکوسیستم و صنعت است.

استارتاپهایی که نمونهی اولیه ساختهاند یه راه غیر متعارف دیگر برای جذب سرمایه برای محصول خود دارند و آن جمعسپاری (CrowdFunding) ست. که در مجالی دیگر به آن میپردازیم.

سرمایهگذار ارزش آفرین (Venture Capital): استارتاپها پس از رسیدن به «همخوانی محصول/بازار» باید روی رشد تمرکز کنند و برای آن به سرمایهی بیشتری نیاز دارند که باید از سوی شرکتهای سرمایهگذاری ارزشآفری تامین شود، بزرگترین چالش استارتاپها در ایران در این بخش است چرا که تعداد VCها هنوز بسیار کم است و از این میان هم جز معدودی، بیشترشان هنوز تفکری سنتی دارند و میخواهند کنترل هیات مدیره را به دست گیرند یا اینکه قسمت اعظم سهام را بهدست بیاورند که البته این کار علاوه بر کُشتن انگیزه کارآفرینان، در دورهای بعد سرمایهپذیری برای استارتاپها مشکل ایجاد میکند و در درازمدت باعث مرگ شرکت میشود. صنعت سرمایهگذاری ارزشآفرین همچون خود اکوسیستم استارتاپی ایران بسیار جوان است ولی امید میرود بهزودی و با ورود بازیگران بیشتر و بهروز تر به این عرصه، وضعیت به مراتب بهتر گردد.

در پایان، باز هم یادآور میشوم که سرمایهگذاری در حوزهای استارتاپها نوپا ست و بسیاری از مسایل آن هنوز جا نیفتاده است. برای نمونه هنوز ارزشگذاری استارتاپها حتی با نُرم منطقه فاصله بسیار دارد. یا شرایط (term) قراردادهای سرمایهگذاری غیرمنصفانه هستند.

نکته بسیار مهم دیگر این است که به علت کمبودن تعداد سرمایهگذاران ارزش آفرین «جدّی»، این خطر وجود دارد که اینسرمایهگذاران رهبری بازار را بهگونهای که خود میخواهند بهدست گیرند و این اکوسیستم نوپا را از آن خود کنند.

چالش دیگر نیز ورود سازمانهای دولتی یا حمایت کورکورانه نهادهای دولتی ست که میتواند ضربه مهلکی به بدنه نوزادگونه و ضریف این اکوسیستم وارد نماید.