اسلایدهای ارایه به سرمایهگذار (Pitch Deck) در مرحلهی Seed شامل چه چیزهایی باید باشد؟

پارک علم و فناوری پردیس در سال ۱۳۸۴ در شرقیترین نقطه تهران با هدف رشد فناوری و توسعه بازار شركتهای دانش بنیان تاسیس شده است. زیر لوگوی پارک علم و فناوری پردیس نوشته شده: «سیلیکونولی ایران». ناصر غانمزاده مدتی در فضای سیلیکونولی در آمریکا زندگی میکرده و به نظر او این ادعای پارک علم و فناوری عین جوک است. او میگوید: «هیچچیز این پارک به سیلیکونولی نمیخورد. اصلاً سیلیکونولی جای محصوری نیست که در داشته باشد و بتوانید داخل آن بروید. آنجا مجموعه شهرهایی هستند که مردم داخل آن زندگی میکنند و کنار آن ساختمان شرکتهای مختلف واقع شدهاند. پارک پردیس سهمی از فضای استارتآپی ایران ندارد. به علت بعد مسافت هیچ زمانی این مکان مورد استقبال شرکتهای نوپا واقع نشد. شرکتهای جاافتاده به دلایل مختلف در آنجا زمین خریدند و ۹۰ درصد از شرکتهایی که در پارک پردیس دفتر دارند شرکتهای مطرح و غیر استارتآپی هستند. یکی از دلایل حضور این شرکتها در پردیس، معافیت از مالیات است.»

در سیلیکونولی چه اتفاقاتی میافتد؟

ضربالمثلی در سیلیکنولی رایج است و آن این است که: «تنها جایی که نمیخواهد سیلیکونولی را کپی کند خود سیلیکون ولی است.» غانمزاده میگوید: «وقتی شما با اختلاف زیاد رتبه یک هستید و در بالاترین سطح موجود رقابتی مشغول به کار، شما دنبالکننده نیستید و در هیچ مکان دیگری عملکرد کسی بهتر از شما نیست، مدام میخواهید بزرگتر بشوید. مثلاً الان در سیلیکونولی پیرامون بحث بلاکچین و ارزهای رمزنگاریشده تعداد زیادی استارتآپ شکل گرفته و بودجه خوبی به آن اختصاص میدهند. VCهای پیشتاز را که بررسی میکنید میبینید ۵ سال پیش داشتند در حوزه کریپتوکارنسی سرمایهگذاری میکردند. اکثر ما ایرانیها حتی آن موقع اسم آن را هم نشنیده بودیم. در بحث سرمایهگذاری خطرپذیر در زمینههایی که هنوز ثابت نشدهاند و خام هستند، فاندهایی وجود دارد که سرمایههای کلان برای چنین زمینههایی در نظر گرفتهاند.»

به گفته غانمزاده این روزها در سیلیکونولی سرمایهگذاری کلانی بر روی هوش مصنوعی صورت میگیرد. یکی از ترندهای فعلی جهانی هوش مصنوعی است. سرمایهگذاریهای جسورانه خوبی در این فضا وارد شده است. او اینگونه بیان میکند: «اعداد و ارقام VCهای سیلیکون ولی خیلی بزرگ هستند. پولهای عظیمی در این حوزه وارد میشود، گاهی اوقات صندوقهای سرمایهگذاری جسورانهی بالای ۱ میلیارد دلار شکل میگیرند. فاندهای بزرگ صرف مسائل جاری میشوند و فاندهای کوچکتر خود را به نسل آینده اختصاص میدهند. ریسکپذیری در سیلیکونولی بسیار بالاست. استنباط آنها این است که به عنوان مثال روی ۱۰۰ تا استارتآپ سرمایهگذاری میکنیم و ذات این بیزنس این است که، با وجود موشکافی اولیه در انتخاب استارتاپ، از این ۱۰۰ تا ۵۰ تا از آنها شکست میخورد.»

غانمزاده از آیندهنگری در سیلیکونولی میگوید: «پیتر تیل در یکی از سخنرانیهایش در سال ۲۰۱۶ عنوان کرد که مشغول سرمایهگذاری بر روی پروژههایی هستند که در سال ۲۰۲۶ تازه به درآمدزایی یا نقطه سربه سر میرسند. ببینید چقدر افقها درازمدت است. حتی بسیاری از شرکتهای اروپایی بهخاطر این حجم از ریسکپذیری به سیلیکونولی مهاجرت میکنند. سرمایهگذارانی که میتوان در سیلیکون ولی پیدا کرد، پذیرای ریسک و حاضر به سرمایهگذاری خطرپذیر خوبی هستند.»

در سیلیکونولی از ایدههای دیستراپتیو(ساختارشکنانه) به شدت استقابل میشود و مدام فضای استارتآپی در حال تغییر است. غانمزاده این فضا را چنین توصیف میکند: «در سیلیکون ولی عاشق دیستراپشن هستند و وقتی به عنوان یک استارتآپ به سرمایهگذاران میگویی که دیستراپت میکنی خیلی استقبال میکنند. در ایران اکثر استارتآپهای بزرگ ما هنوز مشکل سرمایهگذار دارند. در چنین فضایی چطور میتوان تصور کرد که سرمایهگذاری در ایران بیاید و بر روی چیزی که شاید ۱۰ سال دیگر جواب دهد سرمایهگذاری کند؟ نمونههایی از ساختارشکنی airBnB است که هتلها را دیستراپت میکند و یا فینتکها که بانکها را دیستراپت میکنند. به شدت پذیرای نوآوری و دیسترابشن هستند.»

سیلیکونولی از شهرهای مختلفی تشکیل شده و در هر شهر به قول غانمزاده غولهایی وجود دارند. در شهر سنخوزه معروفترین شرکت «سیسکو» است. در سانتاکلارا که شهر کوچکتری است دفتر مرکزی «اینتل» واقع شده. در شهر خیلی کوچکی به نام کوپرتینو دفاتر مرکزی«اپل» و در ماونتنویو دفاتر مرکزی «گوگل» و در منلوپارک فیسبوک واقع شدهاند. در سنفرانسیسکو که تا چند سال پیش در محدوده سیلیکن ولی محاسبه نمیشد، دفاتر مرکزی«اوبر» و «اسلک» و بسیاری از استارتآپهایی که در چند سال اخیر شروع به کار کردهاند، هستند.

در تمامی این شهرها، شرکتهای مختلف پخش هستند و زندگی عادی در آنجا جریان دارد و غانمزاده این «راکد نبودن» را از ویژگیهای مهم اکوسیستم میداند. او ادامه میدهد: «آنجا کشاورز، سوپرمارکت و فروشگاه لباس و نانوایی و تمام چیزهایی که نیاز روزمره انسان هستند، وجود دارد، در هیچ کدام از پارکهای علم و فناوری ایران شما زندگی را نمیبینید. در پارکهای ما حدود ساعت 5 بعد از ظهر همه بیرون میآیند و پنجشنبه و جمعه تعطیل هستند. دقیقاً همین اکوسیستمی نگاه نکردن باعث شد که هیچ کدام از پارکهای علم و فناوری ما موفق نباشند. پارکهای علم وفناوری ۲۰ سال قدمت دارند ولی باید قبول کنیم که خروجی خوبی نداشتهاند. چیزی که در کشورهای پیشرفته منسوخ شده بود را وارد ایران کرده و تازه آن را هم به بدترین شکل ممکن پیاده کردیم. داشتن مدیر اصلاً معنی ندارد. مگر سیلیکونولی مدیر دارد؟ مگر در و نگهبان دارد؟ مگر کسی متولی آن است؟ یک جای کاملاً توزیعشده هست و هرکسی مشغول انجام کار خودش است.»

اصطلاحات سیلیکونایکس در آمریکا رایج شده و مثلا به قسمتی در نیویورک «سیلیکناَلی» میگویند. بخشی نزدیک لس آنجلس را «سیلیکن بیچ» نامیدهاند. آستین را به خاطر تپههایش «سیلیکنهیل» میگویند. در آمریکا بعد از سیلیکن ولی اکوسیستمهای استارتآپی متعددی وجود دارد. در نیویورک، بوستون، لسآنجلس، آستین، سیاتل و بولدر اکوسیستمهای استارتآپی خوبی وجود دارند. این شش شهر بعد از سیلیکون ولی از جمله اکوسیستمهای قوی آمریکا محسوب میشوند.

به گفته غانمزاده تلاویو قویترین اکوسیستم خاورمیانه است و رتبههای بعدی دوبی و استانبول هستند. در اروپا لندن، برلین و اخیراً پاریس خوب کار میکنند و در شرق آسیا سنگاپور قوی است. او ادامه میدهد: «امروز دیگر کسی دنبال سیلیکونولی درست کردن نیست. همه دنبال آن چیزی هستند که با آن مکان و با توجه به تمام شرایط آن اقلیم سازگار باشد. اکوسیستم استارتآپی بر اساس شهر است و نه کشور. هیچ وقت از لفظ اکوسیستم استارتآپی آمریکا استفاده نمیشود.»

اکوسیستمهای استارتاپی در ایران

هر اکوسیستم استارتآپی عناصر مشخصی برای تشکیل شدن دارد. غانمزاده معتقد است که در مرکز این اکوسیستم کارآفرینان قرار دارند. از دیگر عناصر به دانشگاههایی اشاره میکند که افراد توانمند بیرون بدهد و خروجی آنها به درد این صنعت بخورد. او میگوید: «استعدادهایی که دانشگاه بیرون میدهند دو نوع هستند. یکی کارآفرینها و مهمتر از آن افرادی مانند مهندسها و برنامهنویسها که مشغول به کار برای این کارآفرینان هستند؛ در سیلیکون ولی دو دانشگاه «برکلی» و «استنفورد» که به آنها «قلبهای تپنده سیلیکون ولی» میگویند به همراه چندین دانشگاه دیگر، وجود دارند. استنفورد از تریگرکنندههای سیلیکون ولی بوده و نیروهای توانمند را مدام به بیرون از دانشگاه پمپاژ میکند. این دانشگاه را نمیتوان با هیچ کدام از دانشگاههای ایران مقایسه کرد. اساتید این دانشگاه اگر وارد فضای کسبوکار بشوند به آنها امتیاز خاص داده میشود و این اساتید مدام در حال نوشتن مقاله نیستند! بخش زیادی از زمینهای این دانشگاه به صورت استیجاری در اختیار شرکتهای مدرن است. مثلاً HP که اولین شرکت سیلیکونولی هم محسوب میشود و در سال ۱۹۳۹ راهاندازی شده، هنوز دفاتر مرکزی آن در زمینهای دانشگاه استنفورد است؛ یا دفتر مرکزی «تسلا» در پالو آلتو در زمینهای دانشگاه استنفورد است. بیشتر از ۱۰۰ درس در حوزه کارآفرینی در این دانشگاه وجود دارد. ارتباط تنگاتنگی با کسبوکارهای بیرون از دانشگاه دارد. این مقایسه اساساً اشتباه است.»

از دیگر شاکلههای این اکوسیستم که به نظر غانمزاده ما در آن به شدت ضعیف هستیم میتوان به زیرساختهای قانونی مناسب برای کارآفرینی اشاره کرد . او اینطور بیان میکند: «قانون تجارت ما قدیمی و کهنه است، این قانون ابزارهای لازم برای کارآفرینی مدرن را ندارد. در بحث مالیات و بیمه مشکلات اساسی داریم. یکی از مشکلات دیگر ما در این حوزه بحث رگولاتوری است. اخیراً معاون بانک مرکزی به این فضا ورود مثبت کرده و امیدواریم که حرکت ما رو به جلو باشد و فضا شفافتر باشد. از طرف دیگر در حوزه بورس مشکل اساسی داریم. شما میبینید تسلا ضررده است ولی وارد بورس میشود. اینجا کسی این را نمیتواند بپذیرد که آیا میشود یک شرکت ضررده وارد بورس شود؟ ربطی به استارتآپ و اکوسیستمش هم ندارد. کلاً برای کار آفرینی اینها مانع هستند. در المانهای مختلف اکوسیستم ما ضعف اساسی وجود دارد. در دریا هم ماهی، جلبک، هشتپا و .. هستند. دقیقاً این واژه از اکوسیستم طبیعی گرفته شده. المانهای مختلفی که برای تقویت یک اکوسیستم باید به تفکیک به هر کدام توجه کرد.»

غانمزاده با افسوس به رتبه ناامید کننده سه رقمی ایران در جدول Doing business اشاره میکند و با تکان دادن سر خود از ضعف در وجود سرمایه خطرپذیر صحبت میکند.

به نظر غانمزاده پارکهای علم و فناوری هیچ کدام نتوانستهاند موفق باشند. به زعم او دلیل اینکه عملکرد همه آنها به شکست منجر شده این بوده که هیچ کدام اکوسیستمی نگاه نکردند. او میگوید: «شنیده بودند که سیلیکون ولی کنار دانشگاه استنفورد واقع شده که این تعبیر کاملا غلط است. استنفورد در مرکز مهمترین شهر سیلیکون ولی قرار دارد و حتی میتوان گفت که خود استنفورد، شروعکننده جریان سیلیکون ولی بوده است. به استثنای پارک علم وفناوری پردیس بیشتر پارکهای ما کنار دانشگاه تاسیس شدهاند. کنار دانشگاه قرار گرفتن تنها یکی از المانهای اکوسیستم استارتآپی هست. آنها فقط همین یک بعد را دیدند. چندسالی است که در پارک پردیس مرکز رشدی درست شده است و شرکتهایی مثل سرآوا در آنجا دفتر زد و برای استارتآپهای کوچکی که سرمایهگذاری کردهاند جایی درست کردهاند. اگر اینها آنجا فعالیت نکنند خواهید دید که هیچ استارتآپی به آنجا نمیرود. یکی از دلایل عدم استقبال استارتآپها از آنجا، بعد مسافت است. یکی دیگر این است که اکوسیستم نیست؛ یعنی جای مناسبی برای زندگی نیست. البته قصد دارند در غرب تهران یک مجموعه بزنندو استارتآپها را آنجا ببرند. برای استارتآپ نوپا پارک پردیس مزیت خاصی ندارد.»

گلگی غانمزاده از مسئولین این است که اکوسیستمی نگاه نمیکنند و بحث فرهنگ را نادیده گرفتهاند. او ادامه میدهد: «در فرهنگ سرمایهگذاری جسورانه ما بسیار عقب هستیم. اصلاً قصد ندارم خودمان را با سیلیکونولی مقایسه کنم. لندن را مثال میزنم که در 6 ماه اول سال ۲۰۱۷ در این شهر ۱.۱ میلیارد پوند سرمایهگذاری جسورانه شده. این عدد چند ده برابر کل 5 سال گذشته کشور ماست. در ۵ سال گذشته در ایران عدد سرمایه گذاری جسورانه چیزی حدود ۲۰۰ میلیارد تومان بوده است که به شدت ناچیز است. این عدد را حتی نمیتوان با اکوسیستمهای استارتآپی کشورهای منطقه مقایسه کرد چه برسد به لندن و پاریس و برلین و شهرهای آمریکا.»

غانمزاده تا چند سال پیش اکوسیستم استارتآپیمان را «جنین» مینامید. اکنون معتقد است که این اکوسیستم نوزاد شده و بالغ شدن این نوزاد سالها طول میکشد. او عنوان میکند: «منظور از اکوسیستم جنینی این است که تمام المانهای این اکوسیستم جنینی هستند. مشکل قوانین، ساده نبودن راهاندازی کسبوکار، خام بودن کارآفرینان، نبود تجربه در اکوسیستم، فقدان سرمایهگذاری جسورانه، بهروز نبودن و نبود دانش بهروز، کار عملی بلد نبودن خروجیدانشگاهها و … المانهایی هستند که در حالت نوزادی هستند.»

دل غانمزاده از دولت به شدت پر است و با صدایی بلندتر از جملات قبلی میگوید: «مخالف ورود دولت در این فضا هستم. هربار دولت آمده سُرمه بکشد، کور کرده است. چون افرادی از دولت که وارد این فضا شدهاند اطلاع و مطالعه و دانش عملی و تجربی در این زمینه ندارند. دولت اولین اقدامی که باید بکند این است که کارهای زیرساختی انجام دهد، فرآیند راهاندازی و اداره کسبوکار را تسهیل کند. در بسیاری از جاها میبینیم که نه تنها این کار را نمیکند بلکه خود دولت مانع هم هست. انتظار ما این است که اول موانع را از سر راه را بردارد. مثلاً مرکز توسعه تجارت الکترونیکی که به نظر میرسید وظیفهاش توسعه و تسهیل فضای کسبوکار است خودش یک سد بزرگ در برابر کارآفرینان محسوب میشود.»

غانمزاده تصریح میکند :«مثلاً استارتآپ ویکندها داشت به خوبی برگزار میشد و خیلی هم دیده نمیشد، دولت ورود کرد و بهیکباره تعدا آنها بالا رفت و حباب درست شد، بعد به دلایلی دولت از این فضا خروج کرد و کلاً همه چیز به هم ریخت. ورودهای دولت مقطعی هست. به نظر خودشان کمک میکنند ولی عملاً مقطعی عمل میکنند و نتیجه مثبتی به بار نمیآورند.»

برای بالغ شدن یک اکوسیستم استارتآپی راه حل عجیب غریب و جامعی وجود ندارد. سیلیکون ولی ساخته شد، اینطور نبود که خودشان بگویند ما داریم سیلیکون ولی میسازیم. سخت کار کردند و زحمت کشیدند و برای بار اول یک روزنامه نگار از «سیلیکونولی» اسم آورد (به این خاطر که بیشتر شرکتهای نسل نخست سیلیکونولی سختافزاری بودند و برای ساخت تراشه با سیلیکون کار میکردند) و بهمرور این نام جا افتاد.

به گفته غانمزاده از سیلیکونولی که صرفنظر کنیم، برای توسعه یک اکوسیستم استارتآپ دو مدل وجود دارد:

«مدل اول اینگونه است که چند چهره و یا استارتآپ به شدت مطرح در جایی شروع به کار کنند و در پی آنها عدهای در همان مکان متمرکز شوند؛ مثل ایالت واشنگتن که الان آمازون و مایکروسافت آنجا هستند و بعد از این دو غول، بسیاری از شرکتها دفتری در ایالت واشنگتن تأسیس کردند؛ یا مثلاً در شهری مثل بولدر در ایالت کولورادو چند چهره تاثیرگذار به آنجا رفتند و با خردمندی عده بسیاری را به آنجا کشاندند. نتیجه این شد که این شهر ۱۰۰ هزار نفری الان جزو بالاترین چگالیهای استارتآپ دنیا محسوب میشود.»

مدل دومی که غانمزاده راجعبه آن صحبت میکند نیازمند ورود دولت است و او خیلی به این قضیه خوشبین نیست: «در مدل دوم دولت ورود میکند ولی با خرد و منطق! چرا میگویم اینجا مطمئن نیستم دولت ورود حساب شدهای بکند!؟ چون هیچ وقت ندیدم که دولت در این فضا خردمندانه ورود بکند. مثلاً در سنگاپور دولت خوب ورود کرده و کار درست انجام داده. دولت سنگاپور پول هم جای درست تزریق کرده. دولت ما میگوید به شما پول میدهیم ولی چیزی که در عمل پیش میآید این است که رانت درست میشود و این باعث عدم رقابت میشود. این رانت باعث میشود که یکی زیادی بزرگ شود و بقیه هرکاری کنند به آن نمیرسند.»

او در مورد تزریق صحیح پول میگوید: «اینکه میگویند انسان باید از دشمنش یاد بگیرد واقعا درست است. در مورد تلاویو دولت ورود کرد و ۱۰۰ میلیون دلار تزریق کرد و این ۱۰۰ میلیون دلار میلیاردها دلار برگرداند. دولت آنها درست تزریق کرد. ولی در ایران چنین چیزی تا به حال پیش نیامده است. مثلاً پولهایی که دست صندوق نوآوری و شکوفایی است، قسمت کوچکی از آن را وام میدهد و بقیه پول آن در بانک است و سودش را میگیرد؛ یعنی جایی که درست شده تا نوآوری و شکوفایی را پرورش دهد سرمایهاش در بانک است و از سود پولش استفاده میکند .نهادهای دیگر هم هستند که حساب شده کار نمیکنند و از مشاوره افراد مناسبی بهره نمیبرند.»

استارتآپها در ایران

به گفته غانمزاده در ایران سه دسته استارتآپ وجود دارد: «دسته سنتی و بزرگ که مشهورترینهایشان همگی کلون یک استارتآپ بزرگ در سیلیکونولی هستند(البته بهجز آمازون و مایکروسافت که دفتر مرکزی آنها در سیلیکونولی نیست ولی دفاتر زیادی در آنجا دارند)؛ مثل دیجیکالا، تپسی و اسنپ و آپارات که بهترتیب کلونهای آمازون، اوبر و یوتیوب هستند. اگر اقتصاد ایران باز بود و رقبای خارجی در این بازار حضور داشتند به احتمال زیاد اینها وجود نداشتند. ولی به صورت کلی به نظر من باز بودن اقتصاد به نفع همه ما است و اگر استارتآپهای بزرگ اجازه ورود به ایران را داشتند به سمت بهتری میرفتیم. البته بازار باز دوطرفه منظور من است؛ که هم آنها بتوانند بیایند و هم استارتآپهای ما بتوانند به خارج از کشور بروند.»

او ادامه میدهد: «دسته دوم و سوم دسته کوچکتری هستند ولی تعداد آنها بسیار زیاد است. بازار هدف دسته دوم ایران است و تازه شروع به کار کردهاند و یا لزوماً ایدههای آنها کپی نیست و یا اینکه بعداً فهمیدند مشابه ایده آنها وجود دارد که در هر دو صورت قصدشان کپی کردن نبوده.»

اولین چیزی که یک استارتآپ برای تجارت جهانی نیاز دارد یک حساب برای تراکنشهاست که در ایران داشتن چنین چیزی امکانپذیر نیست. بعضی از سرویسهای بینالمللی لحظهای که میفهمند شما در ایران هستید با شما قطع همکاری میکنند. دسته سوم تعدادشان کم است و آنها از روز اول دنبال یک بازار جهانی هستند. غانمزاده راجع به دسته سوم میگوید: «اینها ۱ تا ۲ درصد از استارتآپهای ما را تشکیل میدهند. البته که ما خیلی کشور اینترنشنالی نیستیم و نمیتوانیم بیزنس بکنیم. این دسته آینده دار هستند ولی اقلیت کوچکی را در ایران تشکیل میدهند. یکی از فاکتورهایی که باعث شد اکوسیستم استارتآپی استانبول در ترکیه رشد کند این بود که آنها در جلوی خودشان چنین مانعی نمیدیدند.»

پدیدهای به نام امید

با تمام ناراحتیها و گلگیهایش از فضای نهچندان موفق استارتآپی ایران او اضافه میکند: «واقعیت این است که آدمهایی که در استارتآپ ایران کار میکنند آدمهای امیدواری هستند. اگر امید نداشتیم جمع میکردیم و میرفتیم سراغ کارهای دیگر. این بیزنس، کسبوکار امید است. الان سرعت پیشرفت اکوسیستم استارتاپی ایران کند شده؛ ولی من امیدوارم که قفل این حوزه باز بشود. به شدت این حوزه نیاز به ورود سرمایه دارد. میتوان ادعا کرد یکی از مهمترین مسائل و مشکلات ما «نبود سرمایه داخلی و خارجی کافی» در این فضا است. شما میآیید و استارتاپ میزنید و اگر از ۱۰ درصدی باشید که استارتآپ خوبی زدهاید، با نبود سرمایه کافی و یا رفتار بد سرمایهگذار مواجه و آهسته آهسته مأیوس میشوید. اگر فکر جدی برای این اکوسیستم نشود، این حوزه به صورت جدی دچار بحران خواهد شد.»

متن زیر مصاحبهی من با ماهنامه عصر تراکنش است. که به صورت آنلاین از نشانی زیر در دسترس است:

https://way2pay.ir/88192

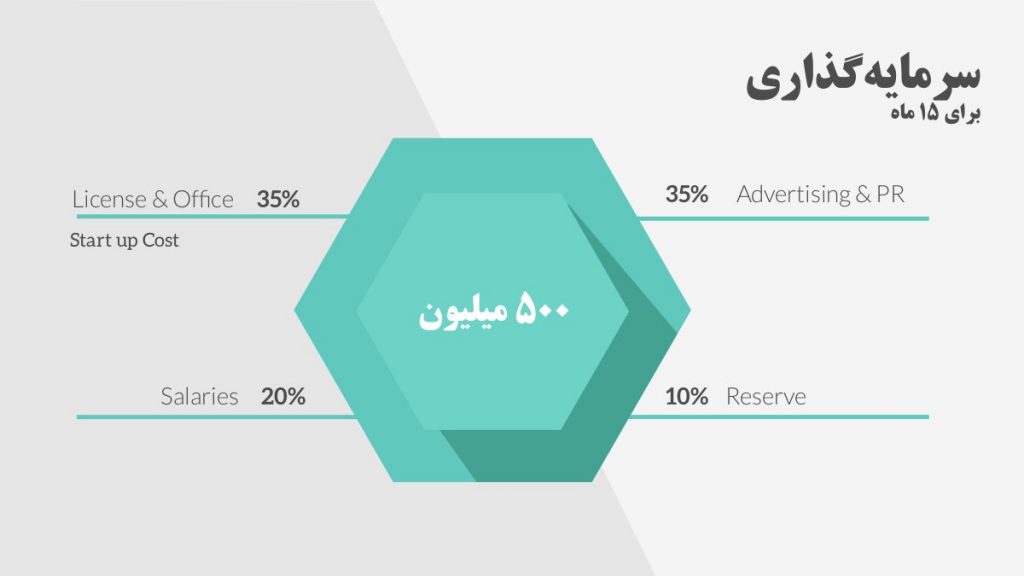

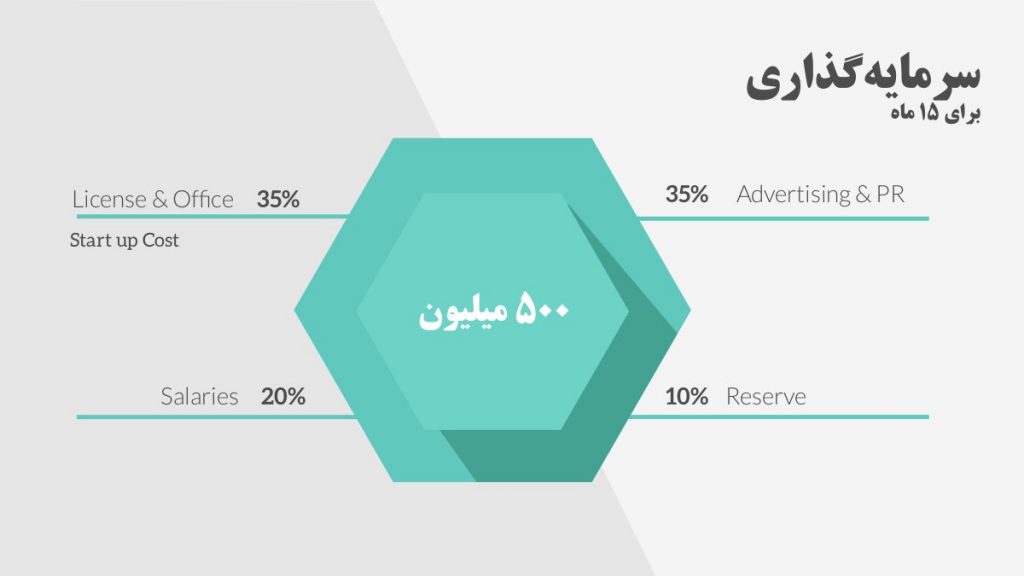

در چند وقت اخیر در گروهها و کانالهای تلگرامی استارتاپی بحثهای زیادی در مورد جذب سرمایه از سرمایهگذار مطرح میشود. گاهی در میان این صحبتها به نظر میآید که ادبیات سرمایهگذاری/سرمایهپذیری درست جا نیفتاده است. یکی از این بحثها دورهای سرمایهگذاری است.

برای همین سعی کردم، ضمن سادهسازی، مراحل مختلف جذب سرمایه در ایران، اهداف هر مرحله، کارهایی که باید در مرحله انجام شود و حدود سرمایهای که جذب میشود را در اسلایدهای بالا بیاورم.

لطفا بازخوردهایتان را با من در میان بگذارید.

پ.ن: اعداد و ارقام و بازههایی که در این اسلایدها آمده است برای صنعت IT است و بدیهی است برای صنایع و فناوریهای دیگر متفاوت است.